Nos encontramos frente a un mercado que sigue con la mirada puesta en el wheather market para ver cómo afectan las condiciones metereológicas a los cultivos de invierno en los EEUU, Europa y el Mar Negro.

A nivel geopolítico toda la atención se centra en las negociaciones entre China y los EEUU. Por el momento no hay consenso. El presidente Trump, esta última semana, amenazaba abiertamente a China, vía twitter, con un aumento adicional de 200 mil millones de dólares en impuestos a las importaciones de productos chinos. Como represalia, China amenazaba con terminar con las negociaciones, lo que asusta tanto a los mercados financieros como a los de granos.

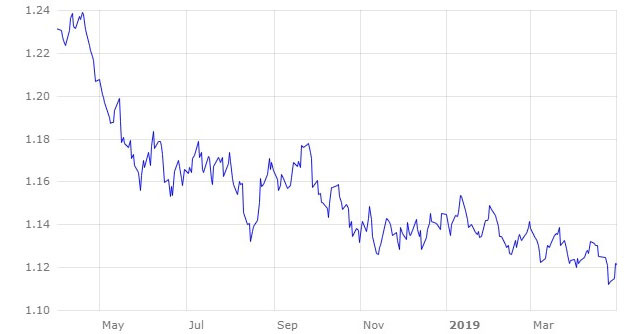

Cambio de divisa

En lo que llevamos de año el euro se ha ido debilitando frente al dólar y ha caído un 3% desde el 31 de enero (gráfico 1). El declive del euro ha fortalecido la competitividad de los orígenes europeos en el mercado internacional. Y no es la única moneda que se ha debilitado frente al dólar, el real brasileño y el peso argentino también lo han hecho.

Cereales

Las recientes lluvias de abril sobre la Península Ibérica alivian la situación del cereal en España, mientras que las cosechas europeas siguen con unos rendimientos correctos, con una recuperación de la producción de trigo blando y cebada respecto a la campaña pasada.

En los EEUU siguen preocupados por las siembras de primavera ya que las lluvias persistentes y el suelo húmedo han retrasado la siembras de maíz en el medio oeste, lo que podría llegar a provocar que los agricultores apostasen por sembrar más soja en lugar de maíz, si bien el USDA, en su informe del 31 de marzo, no redujo tanto la superficie de siembra del maíz como esperaban los operadores.

Por otro lado, en el continente sudamericano las condiciones meteorológicas favorables hacen prever que Brasil pueda tener una segunda cosecha de maíz de entre 95 y 100 millones de toneladas, que sería una cifra récord.

Los futuros, tanto de Chicago como Matif, han seguido cayendo durante todo el mes de abril debido a las buena previsión de cosecha mundial para el trigo, a las posiciones muy cortas mantenidas por los fondos en el caso del maíz, y al no acabarse de materializar los acuerdos entre la China y EEUU para el complejo de la soja.

Las posiciones cortas mantenidas por los fondos se sitúan en niveles muy altos, a día 15 de abril, alcanzaban de nuevo una cifra récord para el maíz, con 271.746 contratos cortos.

El pasado 9 de abril se publicaba el informe mensual del USDA, del que destacamos:

Maíz

Producción mundial: +6,22 mill t hasta 1107,38 mill t con un aumento de producción en Europa (+2,12 mill t), Brasil (+11,5 mill t) y Argentina (+1 mill t).

Stocks mundiales: +5,48 mill t hasta 314,01 mill t con aumentos en EEUU (+5,08 mill t) y Europa (+120 mil t).

Trigo

La producción de Ucrania aumentaba ligeramente, +0,06 mill t respecto a marzo, hasta los 25,06 mill t aunque la producción mundial se reducía en 130 mil t hasta los 732,87 mill t. Por otro lado, las exportaciones europeas de trigo a terceros países aumentaban en 1 mill t hasta los 24 mill t y los stocks finales mundiales subían en 5,08 mill t a 275,61 mill t.

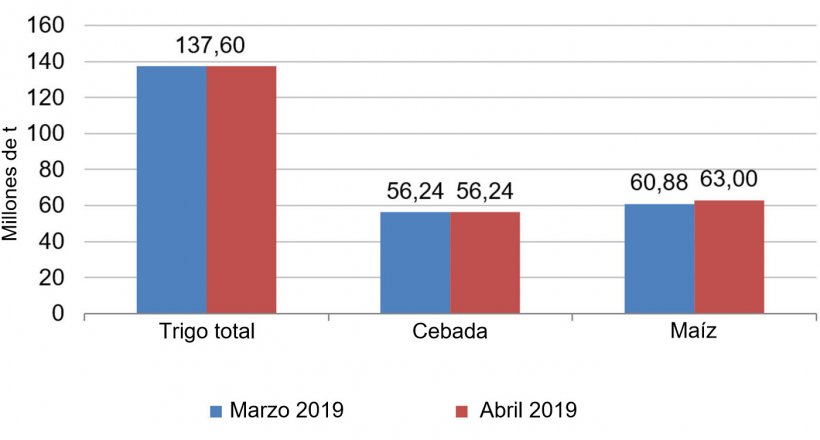

El gráfico 2 muestra la evolución de las previsiones de cosecha europea 2018/19.

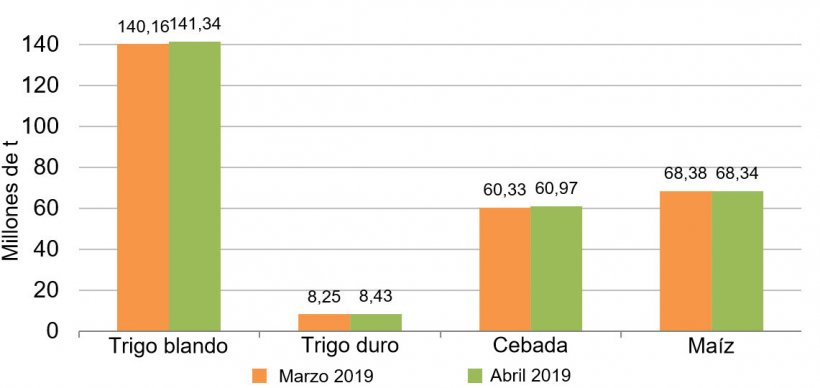

En el gráfico 3, vemos como las previsiones de cosecha europea 2019/20 publicadas por la Comisión Europea a 26 de abril suben para trigos y cebada a la vez que disminuyen ligeramente para el maíz.

Diferenciales de precio

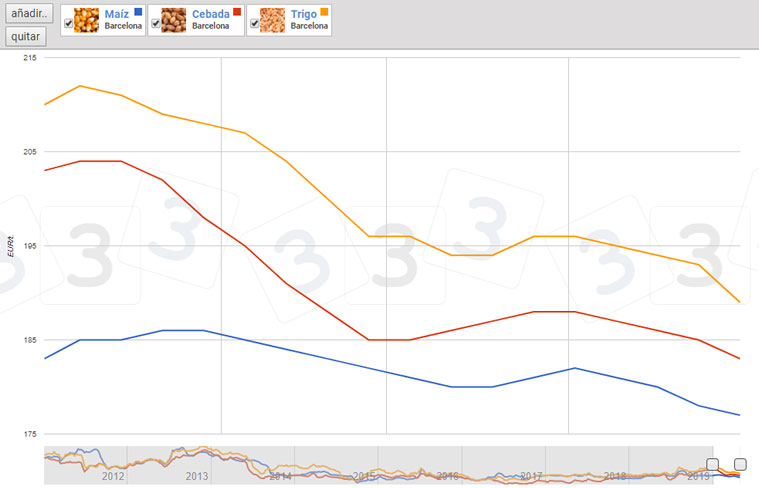

El maíz se sitúa sobre los 168 €/t (-3 € respecto a marzo y rompiendo la barrera psicológica de los 170 €/t) para el disponible en el puerto de Tarragona, mientras que el trigo está en torno a 195 €/t (-3 euros y 27 €/t de diferencial con el maíz) y la cebada destino Lleida en unos 178 €/t (-6 €, rompiendo la barrera psicológica de 180 €/t y a 1 euro por encima del maíz destino Lleida). El sorgo se sitúa en torno a 175 €/t para el disponible en el puerto de Tarragona (-5 € , con un diferencial con el maíz de 7 €/t).

Oleaginosas

Ante la debilidad de los mercados de la harina, la falta de acuerdo comercial entre China y EEUU y la peste porcina africana en China, este mes la harina de soja cae 7 €, la de colza 6 € y la de girasol 1 €.

Por otro lado, se sigue debilitando el aceite de soja que cae 21€ más, el aceite de palma se recupera y sube 19 € y la grasa animal sigue subiendo por la falta de disponibilidad, 70 € más este mes.