Cereales

El pasado 18 de julio se daba por finalizado el acuerdo del corredor de granos tras retirarse Rusia de mismo, diciendo que no se habían cumplido las condiciones fijadas. Rusia dio un ultimátum a las Naciones Unidas, indicando que tienen tres meses para cumplir con sus exigencias para así reanudar el acuerdo del corredor y anunció que pasaba a considerar objetivos militares a los buques que navegasen por aguas ucranianas.

Tras esta noticia, Ucrania empezó a explorar nuevas vías de exportación para sus granos, como el transporte fluvial por el Danubio a puertos rumanos, así como vía terrestre hacia Polonia, aunque con incógnitas por resolver, como quién aseguraría esos buques, especialmente tras los ataques del pasado 24 de julio por parte de Rusia a terminales de granos del Danubio, donde se destruyeron 60 000 t de grano, y los del puerto de Odessa del 27 de julio. Por su parte, Ucrania, contestaba a esta situación atacando el puerto de Kherson, Novorossiysk y Moscú, con un acercamiento al puente de Kerch, que es la conexión vial más importante entre el territorio ruso y Crimea.

Por otro lado, en el Puerto de Tarragona, tras meses de negociación, se ha logrado un acuerdo para solucionar el conflicto con los estibadores que estaba afectando negativamente al ritmo de las descargas.

El acuerdo tendrá vigencia hasta el 2029 y permitirá aumentar en un 34% la capacidad operativa del puerto; un dato relevante si tenemos en cuenta que en el puerto de Tarragona se descargan alrededor de 40% de las importaciones españolas de cereal.

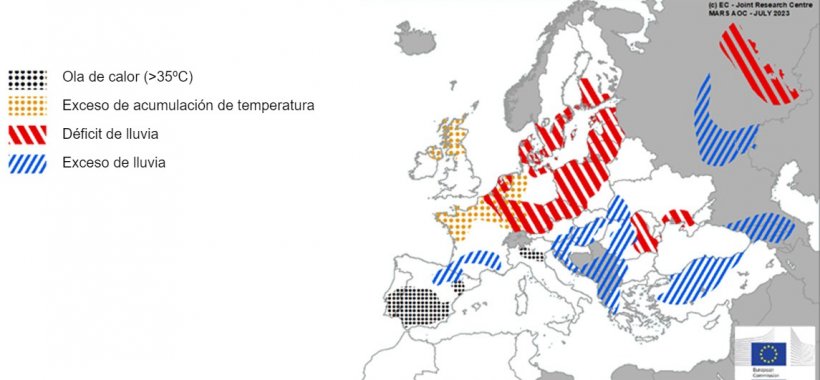

Este mes, ha habido intensas olas de calor en el sur de España y Portugal, el noreste de España y el norte de Italia, las cuales, junto a la sequía de los meses de abril y mayo, han podido perjudicar los cultivos de verano.

La falta de lluvia ha afectado las regiones del oeste y el norte de Europa, impactando negativamente en la floración y el llenado de los granos de los cereales de invierno y en las etapas vegetativas de los cultivos de verano.

Mientras que un exceso de lluvias en Austria, el sur de Alemania, Polonia y el este de Rumania ha impactado negativamente en todos los cultivos, retrasando la cosecha y reduciendo el potencial de rendimiento del grano.

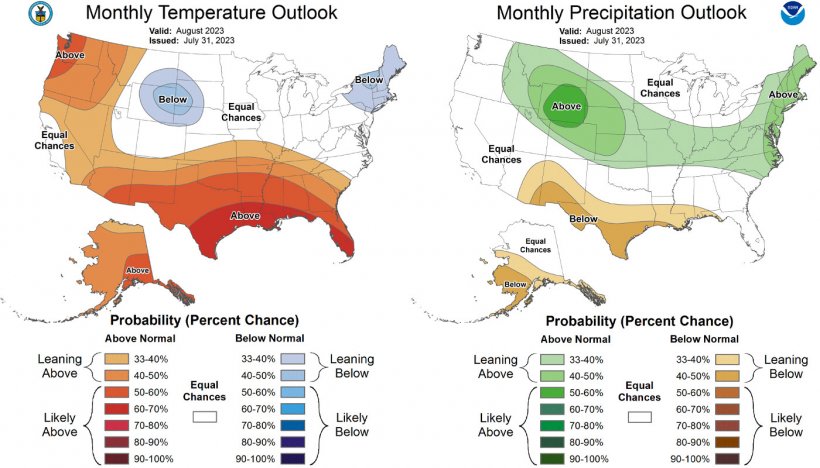

En los EE.UU, los mercados siguen de lleno en el denominado Weather Market. El monitor de sequía de los EE.UU ha mostrado una mejora de la humedad del suelo en algunas áreas del centro y el este del cinturón del maíz, aunque la sequía sigue estando muy presente y sigue amenazando a los potenciales de rendimiento de los cultivos.

Los precios de petróleo empezaban el mes de julio con un mínimo por los temores sobre la demanda, ante la perspectiva de nuevas subidas de los tipos de interés por parte del BCE y la FED. Sin embargo, los recortes de producción por parte de algunos países de la OPEP+, la inflación en los EE.UU, la reducción de los inventarios en los EE.UU, las fuertes importaciones de crudo por parte de China y la tensión entre Rusia y Ucrania impulsan su valor al alza.

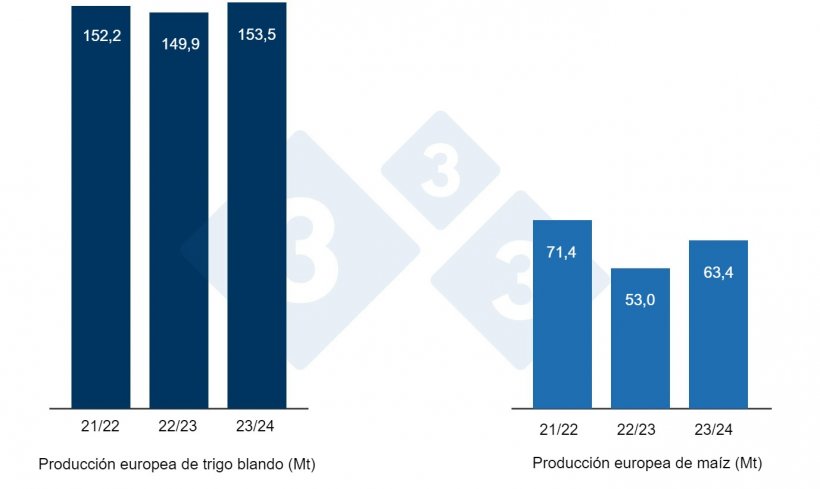

En el informe de julio del USDA (tabla 2), para la campaña 2023/24, se revisa a la baja la producción mundial de trigo en 3,5 Mt a 796,7 Mt, aunque sigue 6,5 Mt sobre el 22/23 y es una cifra récord, principalmente, por la reducción de la producción en la UE (-2,7 Mt), en Canadá (-2 Mt) y en Argentina (-2 Mt), mientras que se recupera en los EE.UU (+2 Mt).

Y la producción mundial de maíz, para el 2023/24, aumenta en 1,7 Mt hasta los 1224,5 Mt, 73,8 Mt más en un año y siendo récord, por la subida de la producción en los EE.UU (+1,4 Mt) y en Ucrania (+500 000 t), mientras que disminuye en la UE (-900 000 t).

Destacamos que las importaciones de la UE se revisan al alza en 1,5 Mt hasta los 24 Mt, respecto al mes pasado y es el primer importador a nivel mundial, mientras que las de China se mantienen en 23 Mt.

Tabla 2. Previsión del USDA de julio 2023 de la producción de cereales y variación respecto a la previsión de junio 2023 (Mt).

| 2022/2023 | 2023/2024 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 790,2 | 1,7 | 796,7 | 3,5 |

| Maíz | 1150,7 | 0,0 | 1224,5 | 1,7 |

| Producción Europea (Mt) | ||||

| Trigo | 149,9 | 0,0 | 153,5 | 2,7 |

| Maíz | 53,0 | 0,0 | 63,4 | 0,9 |

Según el USDA, en el 2022/23, la cosecha mundial de trigo se incrementa en 1,7 Mt hasta los 790,2 Mt, 9,2 Mt por encima del 21/22, con el aumento de la producción en Australia (+700 000 t) y en Ucrania (+600 000 t), mientras la del maíz sigue estable en 1150,7 Mt, destacando que las importaciones de la UE se mantienen en 24,5 Mt y las de China en 18 Mt, y, las exportaciones de los EE.UU caen en 1,9 Mt y las de Argentina en 1 Mt, mientras que las de Brasil suben en 1 Mt y las de Ucrania en 1 Mt.

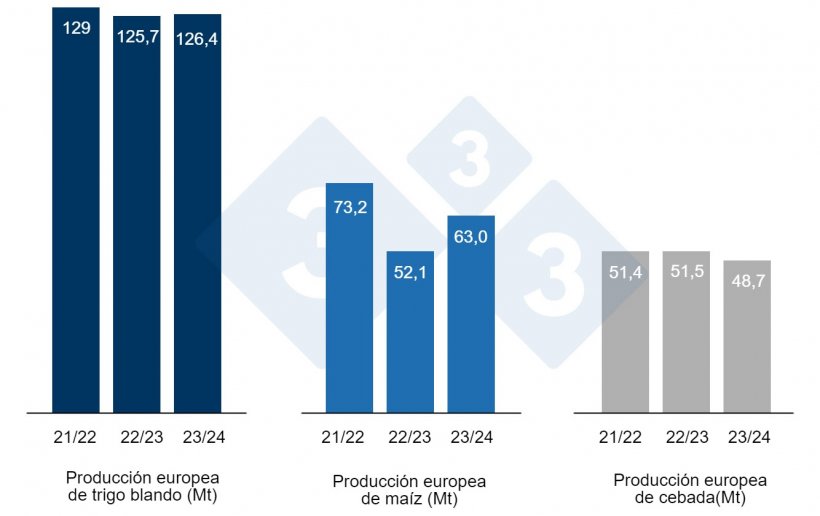

Tal como muestra el gráfico 3, la Comisión Europea, este mes, para la campaña 2023/24, revisa a la baja la producción de trigo blando en 2,5 Mt a 126,4 Mt, la de maíz en 700 000 tm a 63 Mt y la de cebada en 1 Mt a 48,7 Mt, aunque tanto el trigo, como especialmente el maíz, siguen muy por encima de los niveles de producción de este año, mientras que la cebada se sitúa por debajo.

Y para la campaña 2022/23, mantiene la producción de trigo blando en 125,7 Mt, la de maíz en 52,1 Mt y la de cebada en 51,5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 265/t (EUR 22 más que en junio) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 265/t para el disponible en el puerto de Tarragona (EUR 15 por encima del nivel del mes pasado) y la cebada destino Lleida en unos EUR 243/t (EUR 8 más en un mes y EUR 30 por debajo del nivel del maíz destino Lleida). Los precios de los cereales se incrementan con una gran volatilidad en los mercados tras los ataques rusos a las terminales de grano del Danubio y al puerto de Odessa, junto con los ataques por parte de Ucrania al puerto de Novorossiysk, lo que tensiona aún más la situación en el Mar Negro, todo ello junto a los temores de si habrá un buen empalme de cosecha para el maíz.

El precio del trigo nacional se sitúa EUR 6 por encima del de puerto, con la oferta de trigo francés al mismo nivel, situándose en EUR 271/t, con una logística complicada y el maíz nacional se encuentra EUR 8 sobre el del de puerto y sin oferta del francés.

Oleaginosas

El precio de la harina de soya se revisa al alza en EUR 42/t hasta los EUR 521/t y el de la harina de girasol en EUR 17/t a EUR 340/t, siguiendo la subida de los futuros, con un pronóstico climático en los EE.UU donde se mantienen unas temperaturas elevadas, la gran demanda de soya por parte de las procesadoras y unas bases fortalecidas. Este mes, seguimos sin oferta de harina de canola, debido a la falta de disponibilidad en el puerto.

Durante este mes de julio, el precio del aceite de soya gana EUR 31/t hasta los EUR 1040/t, el del aceite de palma EUR 30/t hasta los EUR 1000/t y el de la grasa animal EUR 5/t hasta los EUR 880/t, siguiendo la subida de los futuros, con el complejo de los aceites vegetales soportado por la buena demanda para los biocombustibles, el bajo nivel de inventario en los EE.UU y el impacto de las restricciones en exportación de aceite de girasol en Ucrania.

Cambio euro / dólar

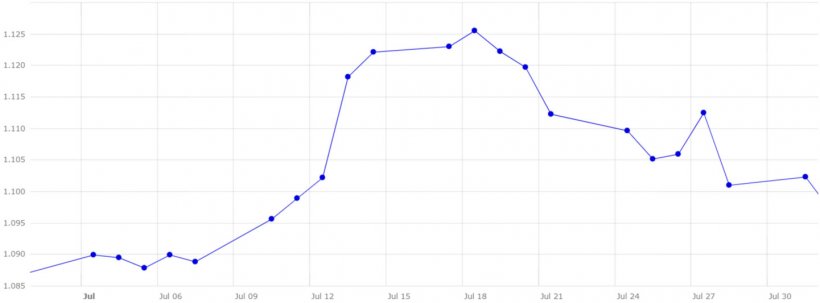

Durante el mes de julio, el euro se fortalece frente al dólar (gráfico 4).

Este mes, el eurodólar se ha incrementado en un 1,1%, situándose en 1,1023, impulsado por la publicación de los datos de inflación de los EE.UU, con el mercado estimando que el techo de las subidas de los tipos de interés de la FED esta cerca y que después de las subidas de julio se relajará la política monetaria.

Durante el siguiente mes, deberemos seguir de cerca la evolución del conflicto entre Rusia y Ucrania, el clima en los EE.UU que es clave para los cultivos de maíz y soya, el clima en Canadá, donde la sequía ha mermado los rendimientos de los cultivos de trigo, y el clima en la UE para la evolución de la cosecha de trigo. También estaremos pendientes la evolución económica, la cosecha de maíz brasileño (¿habrá un buen empalme?), de la actividad de los fondos y del próximo reporte del USDA.