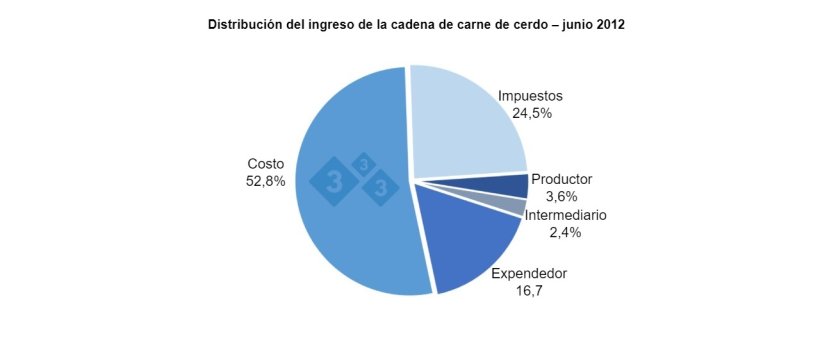

Para empezar, resulta importante hacer un viaje a junio de 2012 (10 años atrás) y ver lo que sucedía al momento en que el consumidor compraba un corte porcino. Aclaramos que para este análisis hemos dividido en cinco los ítems de la participación:

- El primero: Costo, en el cual están sumados todos los costos de las distintas etapas.

- El segundo: Impuestos, donde se suman los gravámenes, nacionales, provinciales, el IVA y el impuesto a las ganancias de todas las etapas.

- Finalmente, los partícipes del sector con la rentabilidad del Productor, la del Comercializador (que lo definimos como el que compra el cerdo en pie, lo faena, lo despieza o no y lo entrega al siguiente eslabón) y la del Expendedor (quien compra cortes o medias reses y lo vende al consumidor).

La participación de cada uno de ellos la observamos en el Gráfico Nº 1.

Vemos que la participación del costo total es de 52,8%, y la de los impuestos 24,5% (aclarando que en esos momentos la alícuota del IVA era del 21%). Luego al productor le queda un 3,6%, al comercializador el 2,4% y al expendedor el 16.7% del total. Entre el costo y los impuestos suman más de la tercera parte del total. La rentabilidad del expendedor es bastante alta, en detrimento de los otros dos participantes del negocio.

Cabe mencionar que la carne de cerdo en el 2012 era un producto totalmente secundario para el expendedor. Si bien ya estaba empezando a tener una participación en la mesa de los argentinos, solo superábamos los 10 kilos per cápita. También es importante resaltar que, el precio de la carne de cerdo estaba en valores similares a los de la carne vacuna y en solo algunos cortes tenían un precio inferior a ésta. La conclusión en ese momento era que por cada $100 que pagaba el consumidor, solo le quedaban al productor de cerdos $3,6.

En este contexto hay que destacar que, un productor tardaba un poco más de 5 meses en terminar un cerdo y lo cobraba 30 días después de venderlo. El comercializador vendía su producción dentro de los 4/5 días y lo cobraba entre 10 y 20 días posteriores. El expendedor lo vendía dentro de las 48 hs y la gran mayoría lo cobraba de contado o en menor medida, con tarjeta de crédito dentro de los 10 días siguientes. Con esto no solo queremos mostrar la poca participación del productor en la torta, sino el tema del alto financiamiento que este debía absorber.

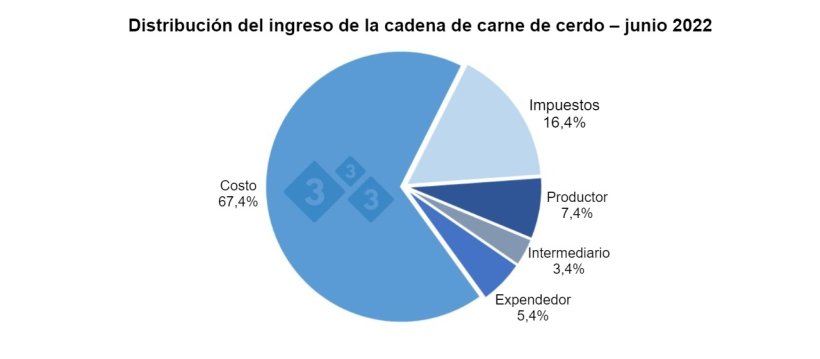

A continuación, veremos el mismo Gráfico, pero con lo que sucedió en el mes de junio de 2022

Hay varios cambios. El primero es el aumento del costo total de la cadena, relacionado directamente con la fuerte suba de los commodities, el combustible y los servicios. También vemos una reducción en los impuestos, ya que la alícuota del IVA ahora es del 10,5% en toda la cadena. Finalmente vemos un reparto mejor en la rentabilidad del productor porcino, superando a los otros dos actores.

Los valores cambian todos los meses. Para ver los cambios que se dieron en este semestre, en el Cuadro Nº 1 se pueden observarlos valores mensuales y el promedio de todo el período:

Tabla Nº 1 Distribución del ingreso de la cadena de carne de cerdo – 1º semestre 2022

|

Meses |

Enero |

Febrero  |

Marzo |

Abril |

Mayo |

Junio |

Promedio |

|

Costos |

62,3% |

64,7% |

70,2% |

67,5% |

68,0% |

67,4% |

66,7% |

|

Impuestos |

18,0% |

17,2% |

15,6% |

16,4% |

16,3% |

16,4% |

16,6% |

|

Productor |

0,5% |

8,4% |

4,4% |

7,5% |

6,9% |

7,4% |

7,5% |

|

Intermediario |

3,5% |

3,4% |

3,6% |

2,5% |

2,7% |

3,4% |

3,2% |

|

Expendedor |

5,7% | 6,3% | 6,2% | 6,0% | 6,1% | 5,4% | 6,0% |

| Total | 100% | 100% | 100% | 99,9% | 100% | 100% | 100% |

Fuente: Autor; JL Consultoría

Los costos e impuestos representaron más del 80% del total y el productor porcino logró una mayor participación. Ahora, por cada $100 que abona el consumidor, a él le llegan $7.50 (duplicó el resultado en 10 años). Vemos a su vez un incremento en la participación del comercializador y una fuerte caída en el eslabón final, que es el expendedor.

Las razones por la que sucedieron los cambios se resumen a continuación:

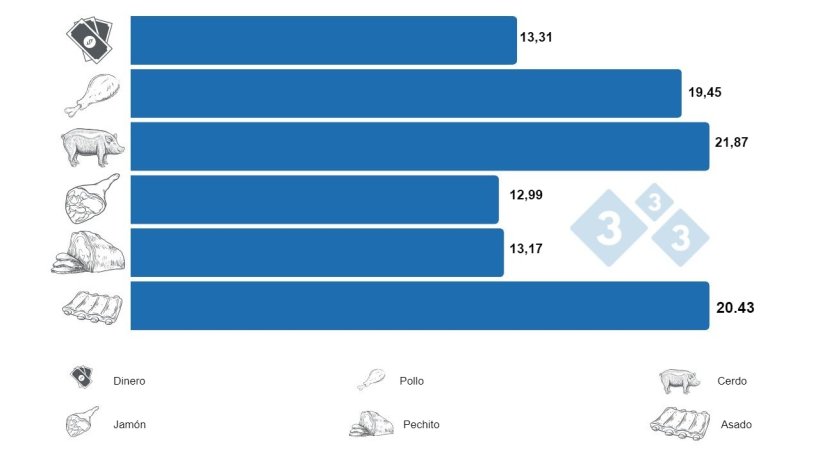

- La carne de cerdo al público fue la única que creció menos cantidad de veces en los últimos 10 años, y se incrementó por debajo de lo que creció el salario básico de los trabajadores. También estuvo por debajo de la carne de pollo, la carne vacuna y el cerdo en pie (Gráfico Nº 3).

- La carne de cerdo paso de tener una importancia secundaria de menos del 3% de la facturación del expendedor, a más del 15%.

- Campañas de promoción del consumo de distintos cortes.

- Disminución del costo de producción del kilo vivo por mejora en la eficiencia.

- Hoy en día, la carne de cerdo es una proteína accesible para el público desde el punto de vista económico.

- La carne de cerdo se vende cada vez más en pollerías, que históricamente solo vendían productos aviares.

- Hay mayor cantidad de cortes y presentaciones para los consumidores.

- Hay una mayor cantidad de platos en restaurantes y lugares de comida rápida que sirve de promoción al momento de la compra en el expendio.

Gráfico Nº 3 – Cantidad de veces que aumentaron las distintas variables en los últimos 10 años

Como para tener una comparación en Argentina, en el mismo período que analizamos, el productor de carne bovina no ha cambiado su participación en el precio final del producto y es inferior a la que recibe el productor porcino en la actualidad.

¿Qué se puede hacer para bajar los costos de producción?

- El productor primario deberá mejorar su eficiencia en conversión alimenticia y cantidad de kilos producidos por cerda/año.

- Un objetivo para lograr es que tanto la faena como el desposte (o despiece), alcancen resultados eficientes, como por ejemplo los que tiene España.

- Los expendedores, teniendo en cuenta que aumentará el consumo de carne porcina en los próximos 10 años, deberán aplicar los mismos porcentajes de rentabilidad lógica que aplican a la carne vacuna.

No se ha solucionado el tema de la financiación y los tiempos de producción y cobranza siguen siendo los mismos que en el año 2010 y en un país con altos índices de inflación es muy perjudicial.

Consideraciones finales

En un trabajo que partió desde la promoción del consumo, que hicieron los mismos productores primarios sin la participación del resto de la cadena, sumado a una mayor oferta de cortes al consumidor, se ha logrado obtener una mayor participación para el productor primario sobre el precio final que paga el consumidor. Sin embargo, aún hay un camino de mejora por recorrer.

Si deseas puedes escuchar el podcast aquí: