Cereales

El pasado 24 de febrero se cumplía un año del inicio de la Guerra de Ucrania y, analizando los precios de las materias primas durante todo este año, podemos ver que los cereales siguen en precios algo por encima de los que habían antes de que empezara la guerra, mientras que los del aceite se sitúan muy por debajo y los de las harinas son superiores este año, presionados por la reducción de la cosecha de habas de soja en Argentina y los fondos con unas posiciones muy largas.

Tabla 1. Comparativa de precios antes del inicio de la Guerra entre Rusia y Ucrania contra los precios actuales (Fuente: Lonja de Barcelona - EUR/t).

| Semana 8 2022 | Semana 8 2023 | Diferencia | |

|---|---|---|---|

| Trigo Forrajero - disponible Tarragona | 302 | 320 | 18 |

| Trigo Panificable - destino Barcelona | 317 | 340 | 23 |

| Maíz - disponible Tarragona | 286 | 305 | 19 |

| Cebada - destino Barcelona | 293 | 308 | 15 |

| Harina de Soja 47% - disponible Tarragona | 509 | 632 | 123 |

| Harina de Colza - disponible Tarragona | 395 | 420 | 25 |

| Harina de Girasol 34-36% - disponible Tarragona | 338 | 390 | 52 |

| Grasa animal 3-5% - destino Barcelona | 1250 | 1025 | 225 |

| Aceite de Palma - almacén Barcelona | 1520 | 1085 | 435 |

| Aceite crudo de Soja - salida extractora | 1490 | 1210 | 280 |

Durante los días 23 y 24 de febrero, en el Foro de Perspectivas Agrícolas del USDA, se han dado las previsiones para la campaña 2023/24 de los EEUU, siempre en base a las condiciones actuales y la repercusión que tendrán sobre las decisiones de los productores estadounidenses.

Para el maíz, estiman una superficie de 91 millones de acres, siendo un 2,7% mayor que la de este año, que junto a unos rendimientos previstos de 181,5 bu/acre, dejarían una producción de 383,3 Mt (34,5 Mt más que este año). En el trigo, se espera que la superficie se incremente hasta los 49,5 millones de acres, siendo así la más grande desde 2016. Y para la soya, se estima que la superficie sea igual a la de este año, 87,5 millones de acres, aunque con unos rendimientos mayores que incrementarían la producción en un 5% respecto al 2022/23.

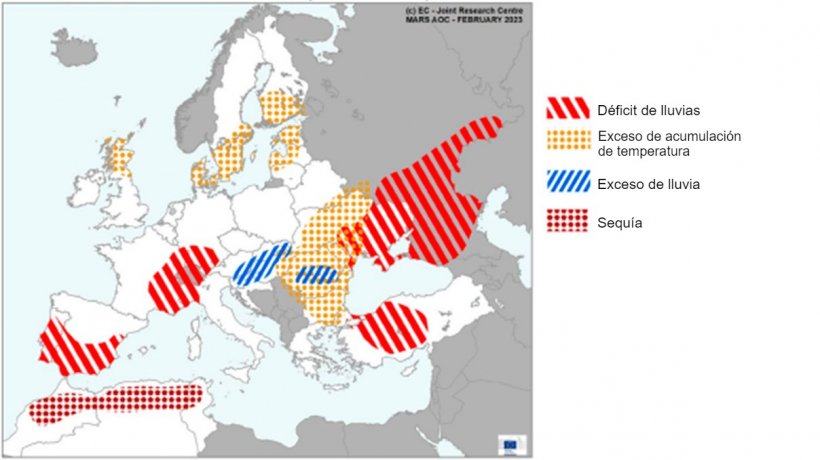

En la mayor parte de Europa, los cultivos de invierno se mantienen en unas condiciones entre regulares y buenas.

El déficit de agua persiste en el centro y el sur de España, en el norte de Italia, en el oeste de Turquía y, especialmente, en la región del Magreb, donde la sequía hace temer por los cultivos y sus rendimientos, mientras que en España, Italia y Turquía la principal preocupación es la falta de agua en los embalses.

Por otro lado, hemos visto un superávit de lluvia en Eslovaquia, Hungría, Croacia y el centro de Rumania.

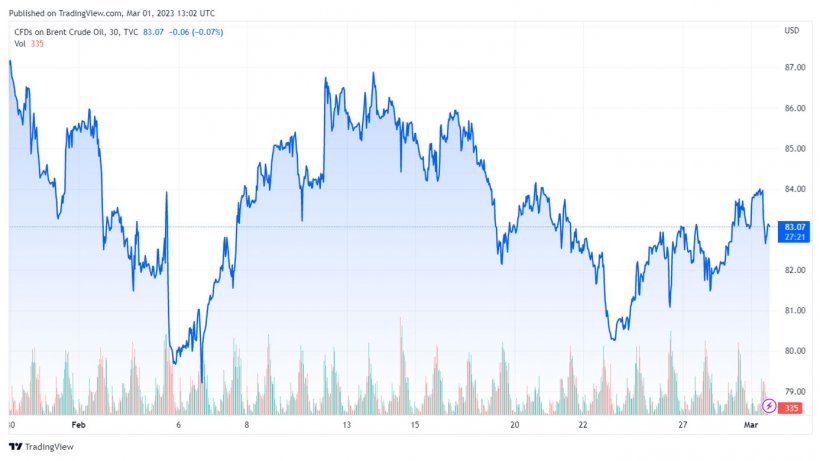

En febrero, el precio del petróleo registró una tendencia bajista, por la liberación de reservas de petróleo en los EE.UU. y las expectativas de que la FED vuelva a subidas más agresivas que puedan frenar la demanda, junto a la revalorización del dólar y las tensiones geopolíticas.

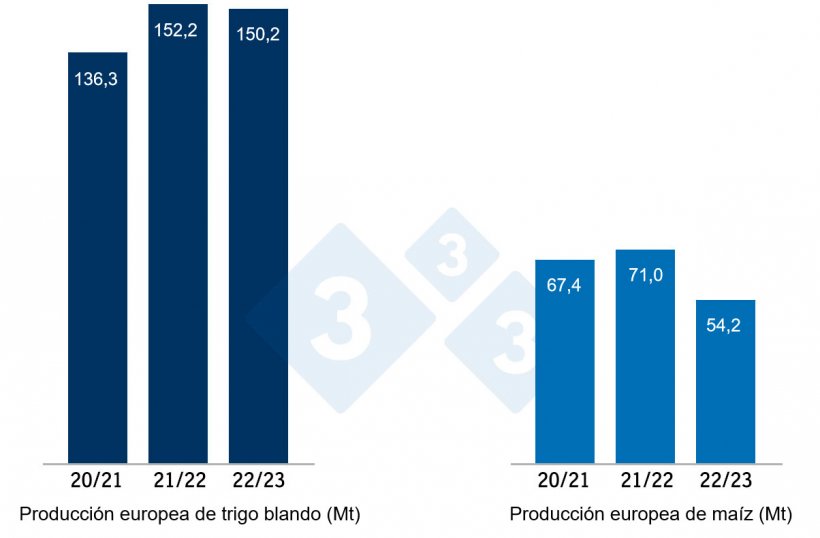

En el informe de febrero del USDA (tabla 2), para la campaña 2022/23, se incrementa la producción mundial de trigo en 2,5 Mt hasta los 783,8 Mt, 4,5 Mt sobre el 21/22, principalmente por la subida en Australia (+1,4 Mt) y en Rusia (+1 Mt). Y la producción mundial de maíz, para el 2022/23, disminuye en 4,5 Mt a 1151,4 Mt, 64,6 Mt menos en un año, por la caída en Argentina (-5 Mt), mientras que sube en el Sudeste Asiático (+0,4 Mt).

Destacamos que las importaciones se incrementan en la UE en 2 Mt hasta los 23,5 Mt y las exportaciones en Brasil en 3 Mt y las de Ucrania en 2 Mt, mientras que las de Argentina caen en 3 Mt.

Tabla 2. Previsión del USDA de febrero 2023 de la producción de cereales y variación respecto a la previsión de enero 2023 (Mt).

| 2021/2022 | 2022/2023 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 779,3 | 0,0 | 783,8 | 2,5 |

| Maíz | 1216,0 | 1,1 | 1151,4 | 4,5 |

| Producción Europea (Mt) | ||||

| Trigo | 152,2 | 0,0 | 150,2 | 0,0 |

| Maíz | 71,0 | 0,0 | 54,2 | 0,0 |

Según el USDA, en 2021/22 la cosecha mundial de trigo sigue estable en 779,3 Mt, 4,8 Mt por encima del 20/21, mientras que la del maíz se recupera en 1,1 Mt hasta los 1216 Mt, por la subida de la producción en Canadá (+0,6 Mt), destacando que las importaciones de la UE se mantienen en 19,8 Mt y las de China en cerca de 22 Mt.

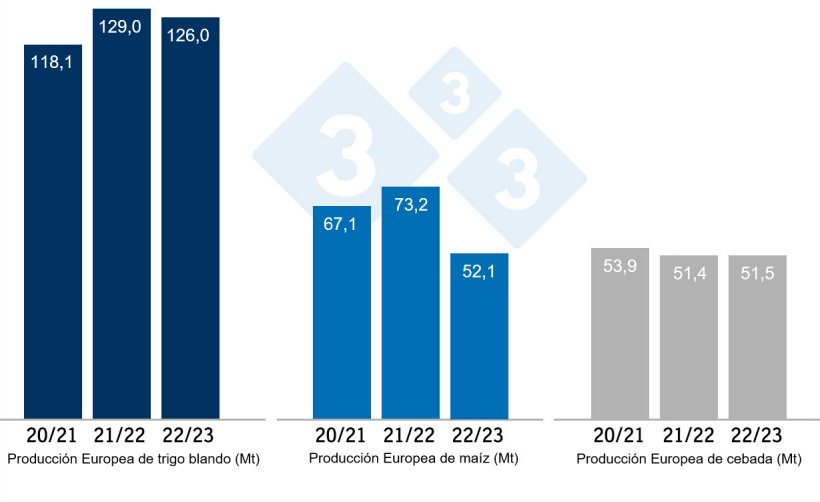

Tal como muestra el gráfico 3, la Comisión Europea para la campaña 2022/23, disminuye, este mes, la producción de trigo blando en 400 000 t a 126 Mt y la de la cebada en 100 000t a 51,5 Mt, mientras que la del maíz sigue estable en 52,1 Mt. Todas siguen por debajo de los niveles de producción de este año, a excepción de la cebada que está en línea. Para la campaña 2021/22, no hay cambios.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 303/t (EUR 3 más que en enero) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 310/t para el disponible en el puerto de Tarragona (al mismo nivel del mes pasado) y la cebada destino Lleida en unos EUR 300/t (EUR 6 menos en un mes y EUR 13 por debajo del nivel del maíz destino Lleida). Los precios caen presionados por la poca actividad en el mercado, pero a la vez están contenidos por la depreciación del eurodólar y las dudas sobre la continuidad del corredor del Mar Negro.

El precio del trigo nacional se sitúa EUR 10 por encima del de puerto, sin oferta de trigo francés y el maíz nacional se encuentra EUR 10 sobre el del de puerto y también sin oferta del francés.

Oleaginosas

El precio de la harina de soya se revisa al alza en EUR 7/t hasta los EUR 631/t, unos niveles de precio altísimos, con unas previsiones de producción que siguen siendo muy malas en Argentina y el Foro Agrícola del USDA estimando una superficie de soya en el 2023 similar a la de este año. El precio de la harina de girasol sube EUR 20/t hasta los EUR 400/t, con una oferta limitada y las dudas sobre las llegadas en marzo. Volvemos a tener oferta de harina de canola, situándose en EUR 420/t.

Durante este mes de febrero, el precio del aceite de soya gana EUR 62/t y el del aceite de palma EUR 65/t, con el aumento de los futuros y una oferta limitada, y el de la grasa animal EUR 50/t, presionado por los aceites.

Cambio euro / dólar

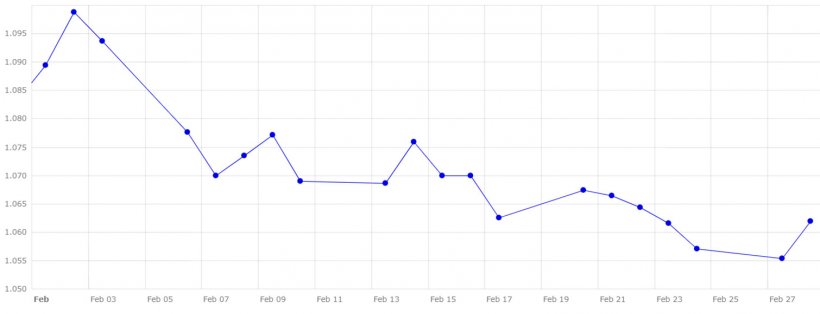

Durante el mes de febrero, el euro se debilita frente al dólar (gráfico 4).

Este mes, el eurodólar se ha reducido en un 2,5%, situándose en 1,0619, presionado por los datos de algunas economías de la eurozona que se sitúan por debajo de las expectativas, junto al hecho de que se estimen unas subidas más agresivas por parte de la FED, ante el freno en el descenso de la inflación. Todo ello, junto al aumento de la aversión al riesgo por parte de los inversores debido a las tensiones geopolíticas.

Para las próximas semanas, seguiremos de cerca la evolución de la economía y como afecta al eurodólar por si este se sigue debilitando, lo que daría aún más firmeza a nuestros precios de importación. También estaremos pendientes sobre la continuidad del corredor del Mar Negro, la evolución del clima y el próximo informe del USDA del 8 de marzo, donde veremos si se siguen ajustando las cosechas de Argentina.