Cereales

La gira ProFarmer Tour muestra unos rendimientos por debajo de los estimados en el último informe del USDA de este mes de agosto, generando un alza en los futuros del maíz y la soja.

Para el maíz, ProFarmer Tour, prevé una producción de 380 Mt para el 2023/24, 4 Mt por debajo de los estimado por el USDA. Para la soja muestra un rendimiento de 49,7 bu/acre que, si utilizamos la cifra de superficie cultivada que publicó el USDA el pasado 11 de agosto, nos da una producción de 112 Mt para el 2023/24, quedando 3 Mt por debajo de la previsión del USDA.

Por el lado del Mar Negro, este mes Ucrania ha estrenado con éxito una nueva ruta marítima, que parte del puerto de Odessa y navega a través del estrecho del Bósforo. Pese a esto, los ataques rusos a los puertos del Danubio y Odessa siguen afectando a las exportaciones, habiendo destruido también almacenes de grano.

A principios de agosto, fuentes rusas afirmaron que Rusia estaba preparada para volver a la iniciativa del acuerdo de granos, si se cumplían las condiciones que ya habían indicado en repetidas ocasiones. Al mismo tiempo, hay un posible acuerdo entre Rusia e India que permitiría que un 20% del trigo ruso para exportación se destinara a India, lo que si se confirmara supondría un fuerte impacto en los balances mundiales y los precios.

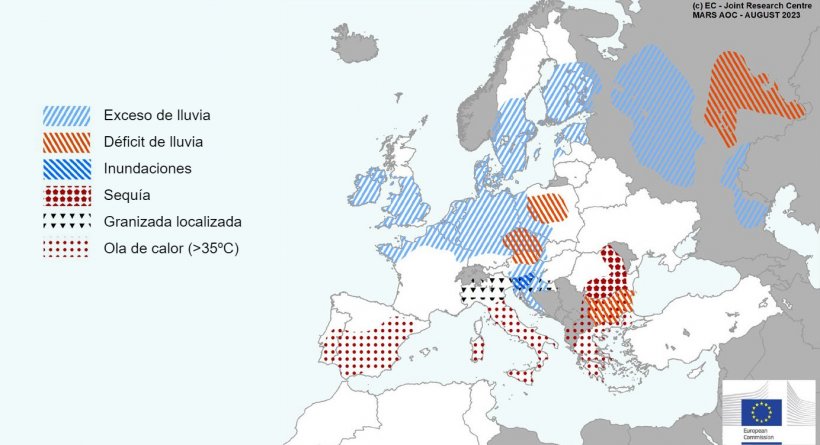

Este mes ha habido intensas olas de calor en el sur de España y Portugal, el noreste de España y la mitad sur de Italia, aunque no han tenido un impacto negativo en los cultivos de verano.

La falta de lluvia ha afectado a Polonia, Austria y la República Checa, impactando negativamente en los cultivos de verano y bajando el rendimiento del maíz. La sequía en Bulgaria y el sur y noreste de Rumania también afectan negativamente a los rendimientos de los cultivos de verano. Por otro lado, un exceso de lluvias en el noreste y el norte de la Europa central benefician los cultivos de verano, aunque retrasan la cosecha de los cultivos de invierno.

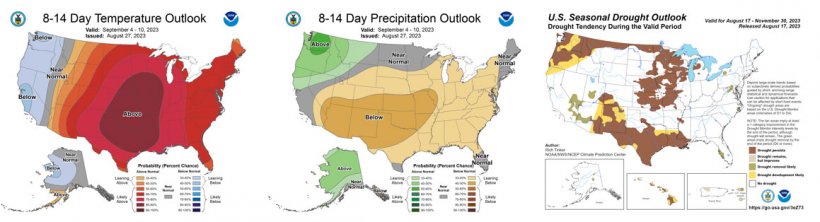

En los EE.UU, los mercados siguen de lleno en el denominado Weather Market. Persiste la sequía en gran parte del cinturón del maíz estadounidense y los pronósticos siguen siendo de unas lluvias por debajo de lo habitual y unas temperaturas por encima de la media, lo que genera preocupación en las condiciones de los cultivos, especialmente para la soja, que se encuentra en una fase crítica de su evolución.

Los precios de petróleo empezaban el mes de agosto bajando a un mínimo debido al buen rendimiento del dólar y a los bonos del Tesoro, aunque después se recuperó por los recortes de producción en Rusia y en Arabia Saudí.

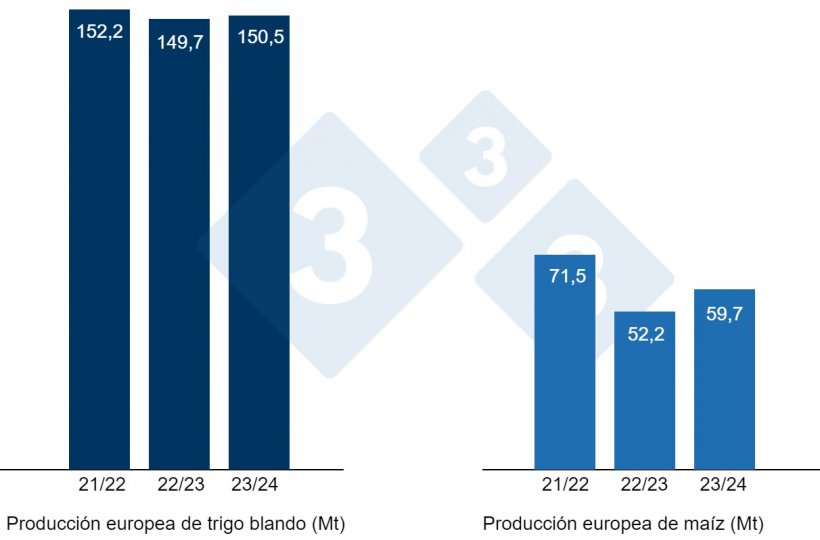

En el informe de agosto del USDA (tabla 2), para la campaña 2023/24, se revisa a la baja la producción mundial de trigo en 3,3 Mt a 793,4 Mt, aunque sigue 3,5 Mt sobre el 22/23 y es una cifra récord, principalmente, por la reducción de la producción en la UE (-3 Mt), en China (-3 Mt), en Canadá (-2 Mt) y en los EE.UU (-100 000 tm), mientras que se recupera en Ucrania (+3,5 Mt) y en Kazajistán (+1 Mt).

Y la producción mundial de maíz, para el 2023/24, cae cerca de 11Mt a 1213,5 Mt, aunque sigue 61,7 Mt por encima de hace un año y es récord, por la caída de la producción en los EE.UU (-5,3 Mt), en la UE (-3,7 Mt) y en China (-3 Mt), mientras que aumenta en Ucrania (+2,5 Mt).

Destacamos que las importaciones de la UE siguen estables en 24 Mt, respecto al mes pasado y sigue siendo el primer importador a nivel mundial, y las de China en 23 Mt.

Tabla 2. Previsión del USDA de agosto 2023 de la producción de cereales y variación respecto a la previsión de julio 2023 (Mt).

| 2022/2023 | 2023/2024 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 789,9 | 0,3 | 793,4 | 3,3 |

| Maíz | 1151,8 | 1,1 | 1213,5 | 11,0 |

| Producción Europea (Mt) | ||||

| Trigo | 149,7 | 0,2 | 150,5 | 3,0 |

| Maíz | 52,2 | 0,8 | 59,7 | 3,7 |

Según el USDA, en el 2022/23, la cosecha mundial de trigo se reduce en 300 000 t a 789,9 Mt, 8,9 Mt por encima del 21/22, con la reducción de la producción en la UE (-200 000 t), mientras la del maíz se incrementa en 1,1 Mt hasta los 1151,8 Mt, con la subida en Brasil (+2 Mt), mientras baja en la UE (-800 000 t), destacando que las importaciones de la UE se mantienen en 24,5 Mt y las de China en 18 Mt, y, las exportaciones de los EE.UU caen en 600 000 t.

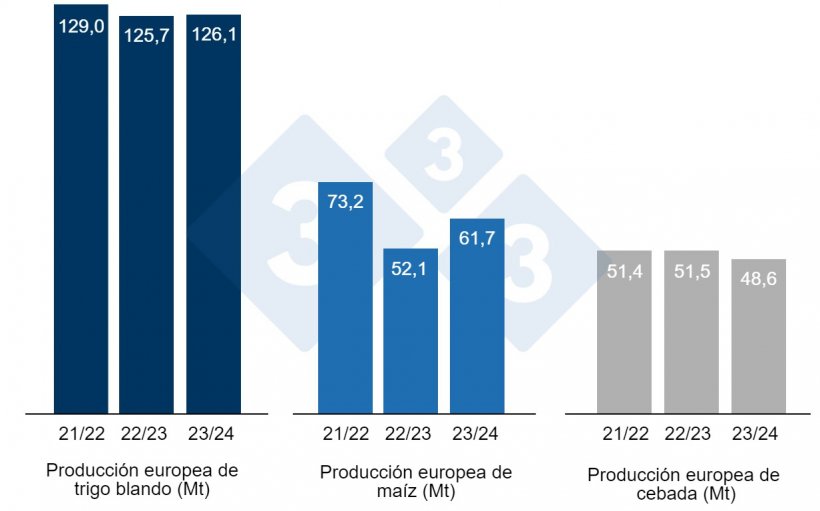

Tal como muestra el gráfico 3, la Comisión Europea, este mes, para la campaña 2023/24, revisa a la baja la producción de trigo blando en 300 000 t a 126,1 Mt, la de maíz en 1,3 Mt a 61,7 Mt y la de cebada en 100 000 t a 48,6 Mt, aunque tanto el trigo, como especialmente el maíz, siguen muy por encima de los niveles de producción de este año, mientras que la cebada se sitúa por debajo.

Y para la campaña 2022/23, mantiene la producción de trigo blando en 125,7 Mt, la de maíz en 52,1 Mt y la de cebada en 51,5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 245/t (EUR 20 menos que en julio) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 241/t para el disponible en el puerto de Tarragona (EUR 24 por debajo del nivel del mes pasado), y, la cebada destino Lleida en unos EUR 230/t (EUR 13 menos en un mes y EUR 28 por debajo del nivel del maíz destino Lleida). Los precios de los cereales se reducen con poca actividad en los mercados, debido a la bajada de los consumos, la presión de la nueva cosecha y sin noticias del Mar Negro.

El precio del trigo nacional se sitúa EUR 9 por encima del de puerto, en EUR 250/t, con la oferta de trigo francés EUR 2 por debajo a EUR 248/t, con una logística complicada, y, el maíz nacional se encuentra EUR 13 sobre el del de puerto y sin oferta del francés.

Oleaginosas

El precio de la harina de soja se revisa a la baja en EUR 15 /t a 506/t, mientras que el de la harina de girasol aumenta en EUR 10/t hasta los 350/t, debido a la subida de los futuros y un clima adverso en los EE.UU, y volvemos a tener oferta de la harina de canola en EUR 335/t.

Durante este mes de agosto, el precio del aceite de soja gana EUR10/t hasta los 1050/t y el de la grasa animal en EUR 40/t hasta los 920/t, presionados por la fuerte demanda de soja para los biocombustibles y unas condiciones climáticas poco favorables en los EE.UU, mientras que el del aceite de palma pierde EUR 35/t a 965/t.

Cambio euro / dólar

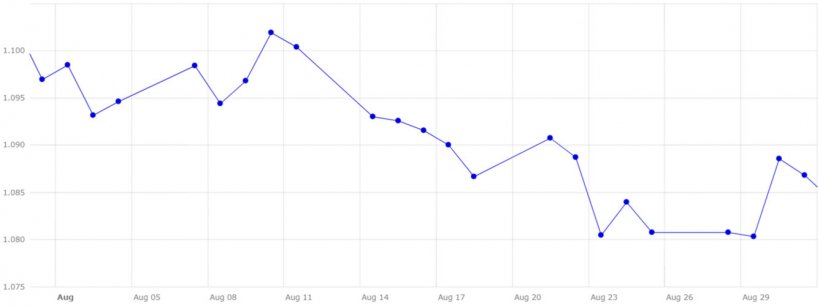

Durante el mes de agosto, el euro se debilita frente al dólar (gráfico 4).

Este mes, el eurodólar se ha debilitado en un 0,93%, situándose en 1,0868, presionado por unos buenos datos de la economía estadounidense que permiten a la FED seguir subiendo los tipos de interés para controlar la inflación, junto a la aversión del riesgo y las dudas sobre la economía china.

Durante el siguiente mes, deberemos seguir de cerca la evolución del conflicto entre Rusia y Ucrania y la renovación o no del corredor de los granos, el clima en los EE.UU que es clave para los cultivos de maíz y soja, el clima en Canadá clave para los trigos y la canola, y, el clima en el hemisferio sur donde la lluvia es necesaria para el trigo australiano y argentino y para la siembra del maíz argentino. También estaremos pendientes la evolución económica, de la actividad de los fondos y del próximo reporte del USDA.