Cereales

El pasado 31 de marzo, el USDA publicaba su informe sobre las intenciones de siembra y los inventarios finales en los EE.UU. Tal y como se refleja en la tabla 1, para el maíz se estima que las siembras para el 2023 se incrementen hasta los 91.99 millones de acres, frente a los 90.88 esperados por el mercado. Mientras que, para la soya, se prevé que la superficie caiga a 87.51 millones de acres, 0.74 millones de acres menos a los esperados, en un contexto mundial muy presionado por la caída de la producción en Argentina. Para el trigo total, la superficie se vería aumentada en 1 millón de acres hasta los 49.86 millones de acres.

Tabla 1. Intenciones de siembra e inventarios finales en los EEUU (fuente: USDA 31/03/2023).

| Inventarios trimestrales USDA (billones de bushels) | |||

|---|---|---|---|

| USDA marzo 2023 | Promedio estimado | USDA marzo 2022 | |

| Maíz | 7.410 | 7.470 | 7.758 |

| Habas de soya | 1.685 | 1.742 | 1.932 |

| Trigo | 0.946 | 0.934 | 1.029 |

| Intenciones de siembra 2023 USDA (millones de acres) | |||

|---|---|---|---|

| USDA marzo 2023 | Promedio estimado | USDA marzo 2022 | |

| Maíz | 91 996 | 90 880 | 89 500 |

| Habas de soya | 87 505 | 88 242 | 91 000 |

| Trigo | 49 855 | 48 852 | 47 400 |

| Trigo de invierno | 37 505 | 36 256 | 34 200 |

| Otros trigos | 10 570 | 10 950 | 11 200 |

| Trigo duro | 1780 | 1666 | 1900 |

El mes pasado se cumplía un año del inicio de la guerra de Ucrania y, analizando los precios de las materias primas durante todo este año, podemos ver que este mes de marzo los precios en España han vuelto a niveles pre-guerra.

Tabla 2. Comparativa de precios antes del inicio de la guerra entre Rusia y Ucrania respecto a los precios actuales (fuente: Lonja de Barcelona, €/t).

| Semana 8 2022 | Semana 13 2023 | Diferencia | |

|---|---|---|---|

| Trigo forrajero. Disponible Tarragona | 302 | 278 | -24 |

| Trigo panificable. Destino Barcelona | 317 | 300 | -17 |

| Maíz. Disponible Tarragona | 286 | 274 | -12 |

| Cebada. Destino Barcelona | 293 | 275 | -18 |

| Harina de soya 47% Disponible Tarragona | 509 | 575 | 36 |

| Harina de colza. Disponible Tarragona | 395 | 410 | 15 |

| Harina de girasol 34-36% Disponible Tarragona | 338 | ||

| Grasa animal 3-5% Destino Barcelona | 1250 | 1010 | -240 |

| Aceite de palma. Almacén Barcelona | 1520 | 1040 | -480 |

| Aceite crudo de soya. Salida extractora | 1490 | 995 | -495 |

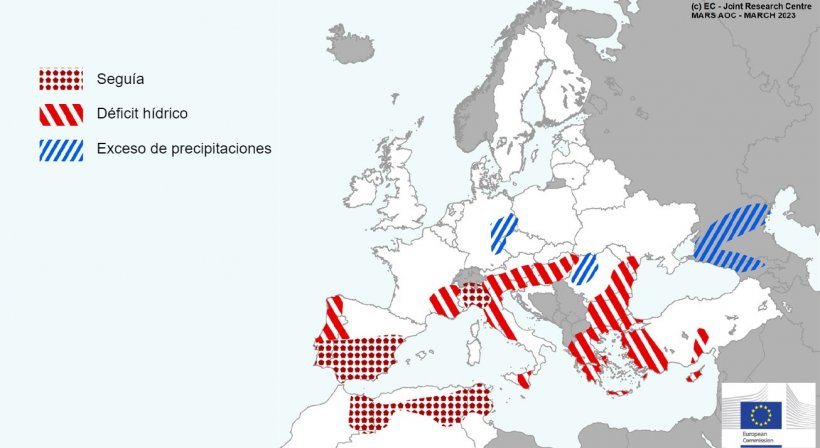

En la mayor parte de Europa, después de un invierno cálido, los cultivos de invierno entran a la primavera en un buen estado.

El déficit de agua persiste en el sur de España y Portugal, con unos niveles de humedad en el suelo muy bajos, lo que se junta con unos niveles bajos en los embalses. La sequía también se prolonga en el Magreb, impactando negativamente en los cultivos. En el norte y el centro de Italia, también se necesitarían más precipitaciones, ya que los niveles de agua en los embalses han disminuido de forma considerable.

En marzo, el brent ha cotizado a la baja debido a la crisis bancaria, que ha hecho que los fondos vendieran sus posiciones de materias primas, junto a los temores de una reducción de la demanda, que vendría dada por una crisis económica.

En el informe de marzo del USDA (tabla 3), para la campaña 2022/23, se incrementa la producción mundial de trigo en 5.1 Mt hasta los 788.9 Mt, 9.7 Mt sobre el 21/22, principalmente por la subida en Kazajistán (+2.4 Mt), Australia (+1 Mt), la India (+1 Mt) y en Argentina (+400 mil t).

Y la producción mundial de maíz, para el 2022/23, disminuye en 3.9 Mt a 1147.5 Mt, 68.5 Mt menos en un año, por la caída en Argentina (-7 Mt), que se compensa por el incremento de la producción en la India y en Paraguay.

Destacamos que las exportaciones se revisan a la baja en los EE.UU en 1.9 Mt y en Argentina en 7 Mt, mientras que sube en Ucrania en 1 Mt.

Tabla 3. Previsión del USDA de marzo 2023 de la producción de cereales y variación respecto a la previsión de febrero 2023 (Mt).

| 2021/2022 | 2022/2023 | |||

|---|---|---|---|---|

| Producción Mundial (Mt) | ||||

| Trigo | 779.2 | 0.1 | 788.9 | 5.1 |

| Maíz | 1216.0 | 0.0 | 1147.5 | 3.9 |

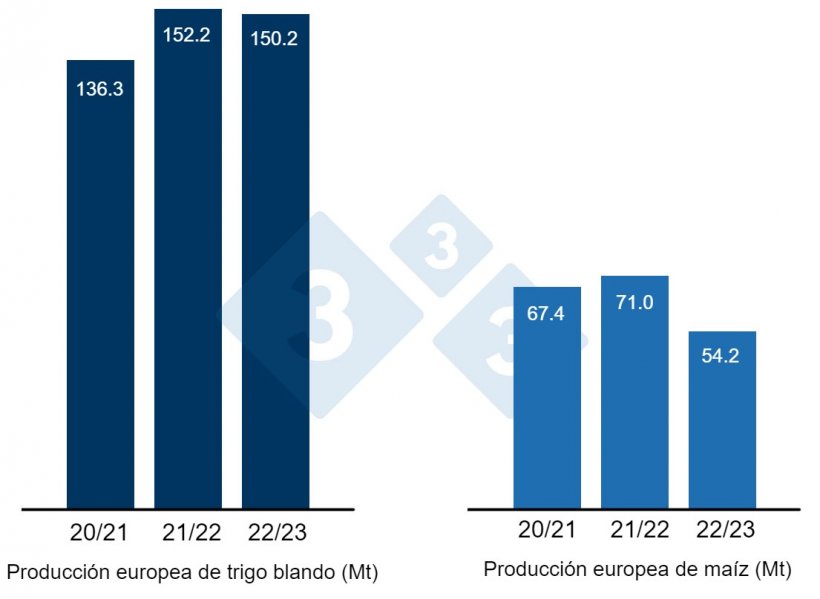

| Producción Europea (Mt) | ||||

| Trigo | 152.2 | 0.0 | 150.2 | 0.0 |

| Maíz | 71.0 | 0.0 | 54.2 | 0.0 |

Según el USDA, en 2021/22 la cosecha mundial de trigo se reduce en 100 mil t a 779.2 Mt, 4.8 Mt por encima del 20/21, mientras que la del maíz sigue estable en 1216 Mt, destacando que las importaciones de la UE se mantienen en 19.8 Mt y las de China en cerca de 22 Mt.

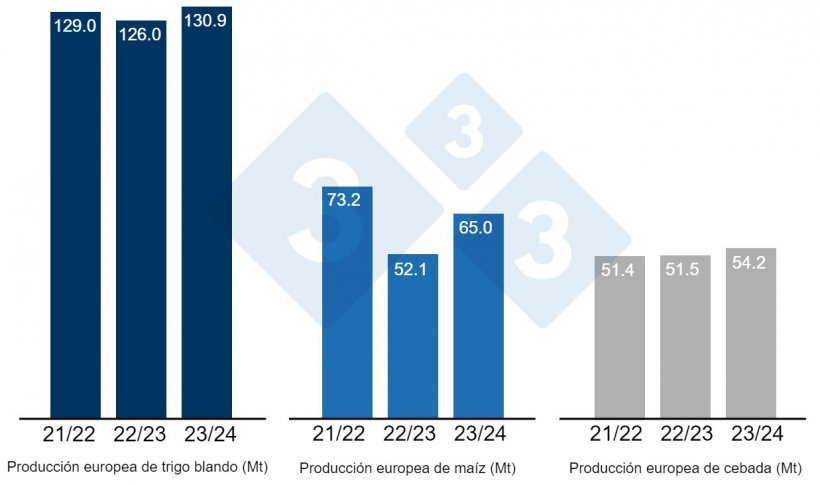

Tal como muestra el gráfico 3, la Comisión Europea publica este mes sus primeras previsiones de producción para la campaña 2023/24, estimando una producción de trigo blando de 130.9 Mt, la de maíz en 65 Mt y la de cebada en 54.2 Mt, todas muy por encima de los niveles de producción de este año, especialmente la del maíz.

Y para la campaña 2022/23, mantiene la producción de trigo blando en 126 Mt, la de maíz en 52.1 Mt y la de cebada en 51.5 Mt.

Si miramos los diferenciales de precios, podemos ver que el maíz se sitúa sobre los EUR 275/t (28 euros menos que en febrero) para el disponible en el puerto de Tarragona, el trigo sobre los EUR 278/t para el disponible en el puerto de Tarragona (EUR 32 por debajo del nivel del mes pasado) y la cebada destino Lleida en unos EUR 265/t (EUR 35 menos en un mes y 20 euros por debajo del nivel del maíz destino Lleida). Los precios caen siguiendo la caída de los futuros, debido a la venta de las posiciones de los fondos por la crisis bancaria, la renovación del corredor del Mar Negro hasta el 18 de mayo, la poca actividad en el mercado y la apreciación del eurodólar, que dificulta las exportaciones de trigo.

El precio del trigo nacional se sitúa EUR 10 por encima del de puerto, sin oferta de trigo francés y el maíz nacional también se encuentra EUR 10 sobre el del de puerto y también sin oferta del francés.

Oleaginosas

El precio de la harina de soya se revisa a la baja en EUR 96/t, a EUR 535/t, presionado por la bajada de los futuros, con la venta de las posiciones de los fondos y una producción récord en Brasil, que continúa presionando las ventas de los EE.UU. El precio de la harina de colza baja EUR 15/t, a EUR 405/t, siguiendo la caída de la harina de soya, y, nos quedamos sin oferta de harina girasol, por la falta de disponibilidad.

Durante este mes de marzo, el precio del aceite de soya pierde con fuerza EUR 226/t, con unos futuros que disminuyen por la venta de las posiciones de los fondos tras la crisis bancaria y por la debilidad del mercado de los aceites vegetales, junto a un eurodólar que se aprecia. El precio del aceite de palma se revisa a la baja en EUR 40/t, a EUR 1055/t, por la presión del entorno macroeconómico mundial y las dudas sobre la recuperación de la demanda mundial y el precio de la grasa animal se reduce en EUR 90/t, a EUR 940/t, siguiendo la bajada del aceite de palma y con la presión bajista de los biocombustibles.

Cambio euro / dólar

Durante el mes de marzo, el euro se aprecia frente al dólar (gráfico 4).

Este mes el eurodólar se ha incrementado en un 1.8%, situándose en 1.0875, con mucha volatilidad, debido a unos datos por debajo de las expectativas en algunas economías de la eurozona y a unas previsiones de subidas más agresivas por parte de la FED ante el freno en el descenso de la inflación. Lo que ha llevado al eurodólar a su mínimo. Aunque la crisis bancaria iniciada con la caída del Silicon Valley Bank hizo apreciar el euro, volvía a depreciarse ante la quiebra del Credit Suisse. Y el mes ha terminado con una apreciación del eurodólar con la subida de los tipos del BCE y el rescate del Credit Suisse, con la ayuda del Banco Nacional Suizo y la compra por parte de UBS.

Durante el siguiente mes, estaremos pendientes de cómo evoluciona la economía a nivel mundial -la posible recuperación de la confianza del sistema bancario, la evolución del clima -cuando se hace candente la necesidad de lluvias para que los cultivos sigan en buenas condiciones y poder asegurar unas buenas condiciones de riego y del próximo informe del USDA, que se publicará el martes 11 de abril, donde veremos si se sigue reduciendo la cosecha de maíz y soja de Argentina.